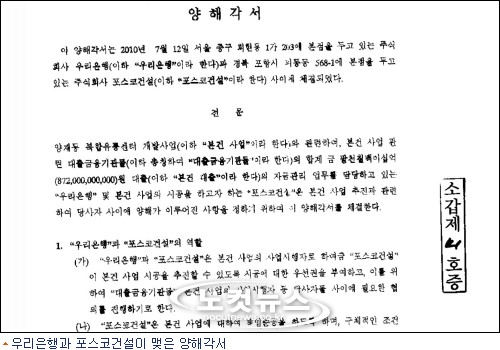

우리은행 MOU 1쪽

우리은행 MOU 1쪽

파이시티에 대한 법원의 기업회생 절차에서 시공사인 포스코건설에 공사비를 1000억원 이상 더 얹어주는 회생계획안이 채택된 것으로 나타났다. 우리은행이 포스코와 비밀리에 MOU를 맺어 특혜를 주고, 일반 투자자에게는 거액의 손실을 끼쳤다는 주장이 나왔다.

7일 서울중앙지법 등에 따르면 파이시티의 회생관리인 김광준 씨는 지난해 법원에 제출한 회생계획안에서 전체 공사비를 9276억원으로 산정했다. 연면적 757,200㎡의 파이시티 개발사업을 진행할 때 3.3㎡당 공사비를 404만원으로 계산한 결과였다.

반면 이정배(55) 전 파이시티 대표 측은 법원에 공사비를 8123억원으로 하는 회생계획안을 냈다. 두 안은 무려 1153억원의 차이가 난다.

이에 대해 이 전 대표는 “우리은행이 공사를 포스코건설에 주면서 (우리 쪽) GS건설이나 대우건설에서 하려는 금액보다 1200억원이나 높게 써줬다”고 주장했다. 우리은행이 포스코건설과 비밀리에 MOU를 맺어 단독 입찰로 끌어들인 뒤 공사비를 더 얹어주는 특혜를 줬다는 것이다.

이 전 대표는 또 “우리은행은 왜 누구를 위해서 포스코건설에 이익을 주려고 하느냐”며 “포스코건설에 얹어서 준 만큼 일반 투자자가 가져갈 몫은 줄어들게 된다”고 말했다.

파이시티 프로젝트파이낸싱(PF) 사업의 대주단 중에는 3900여억원을 투자한 하나UBS부동산펀드가 있다. 일반 투자자들의 돈을 모은 펀드인 만큼 시공사에 더 많은 공사비를 줄 경우 자연스레 펀드 수익률은 떨어지게 된다.

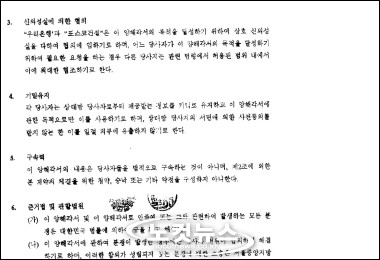

우리은행 MOU 2쪽

우리은행 MOU 2쪽

이에 따라 개미투자자들의 수익을 포스코건설이 대신 차지하게 된다는 게 이 전 대표 측의 주장이다.

이 전 대표는 이날 우리은행과 포스코건설이 2010년 7월 12일 체결한 MOU(양해각서)의 전문을 공개했다. 이로부터 한달 뒤 우리은행 측이 파이시티의 파산신청을 냈다.

MOU에 따르면 두 회사는 “사업시설의 선매각을 통해 공사비 조달이 원활하게 이뤄지도록”(다항)하고, “사업의 안정적 추진을 위해 관리형 개발신탁 등의 필요 조치를 강구키로”(라항) 한다는 데 합의했다.[BestNocut_R]

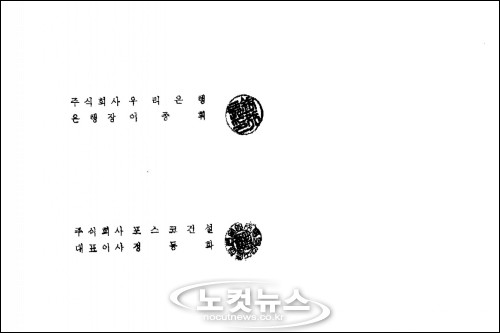

우리은행 MOU 3쪽

우리은행 MOU 3쪽

이 전 대표는 이에 대해 “사업시설 매각 권한은 사업주인 내게 있는데 우리은행이 포스코건설에 무단 인계했다”며 “관리형 개발신탁이란 방식도 사업주의 의견 개진을 차단하겠다는 의미”라면서 불법적 강탈이라고 주장했다.

이 전 대표는 특히 “우리은행은 파산 재판 중 '포스코건설과 MOU를 맺은 사실이 없다'고 거짓말로 일관하다, 재판장의 증거제시 강제명령을 받고서야 MOU를 공개했다”고 비난했다.