자료=한국은행

자료=한국은행

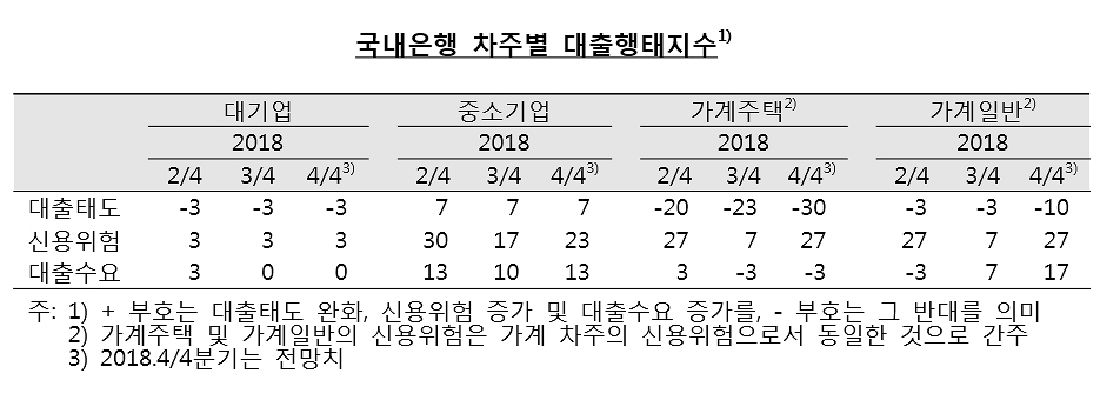

4분기에는 은행과 2금융권에서 모두 대출을 받기가 더 어려워지고 신용위험은 증가할 것으로 예상됐다.

은행 주택담보대출 수요는 줄어들겠지만 일반대출 수요는 늘어날 것으로 전망됐다.

한국은행이 8일 발표한 '금융기관 대출행태 서베이 결과'를 보면 4분기 국내 은행들의 대출태도지수 전망치는 -8로 조사됐다.

대출행태 서베이는 대출태도에 대한 지난 분기 동향과 다음 분기 전망을 수치로 표현한 조사다. 은행 15개 등 총 199개 금융기관 여신업무 총괄담당 책임자를 대상으로 조사했다.

100과 -100사이에 분포하는 지수가 마이너스면 '강화'라고 응답한 금융기관의 수가 '완화'라고 응답한 수보다 많음을 뜻한다.

은행들은 가계의 주택담보대출과 일반대출 모두 강화할 것으로 예상됐다.

주택담보대출 태도지수 전망치는 -30, 일반대출 태도지수 전망치는 -10으로 조사됐다.

이달 중순부터 총체적상환능력비율(DSR) 관리지표가 시행되는 등 대출규제가 강화되는데 따른 결과로 보인다.

대기업 대출태도지수 전망치는 -3, 중소기업 대출태도지수 전망치는 7로 나타났다.

중소기업에 대해선 부동산임대업 등을 제외한 업종을 중심으로 다소 완화될 전망이다.

신용위험지수는 25로 가계가 27, 대기업 3, 중소기업 23으로 조사됐다.

가계와 기업 모두 신용위험이 전분기에 비해 높아질 것으로 예상된다는 뜻이다.

가계는 대출금리 상승과 지방 일부지역의 주택가격 조정 가능성이, 대기업은 미중 무역분쟁에 따른 수출둔화 가능성이, 중소기업은 대기업 협력업체의 실적부진과 대출금리 상승이 영향을 미쳤다.

가계의 주택담보대출 수요는 주택가격 전망 불확실성 등으로 소폭 감소하겠지만 일반대출 수요는 생활자금 수요가 늘면서 증가할 것으로 예상됐다.

저축은행 등 비은행금융기관의 대출태도도 더 강화될 것으로 보인다.

저축은행의 대출태도지수 전망치는 -14, 상호금융은 -30, 생명보험회사는 -6으로 나왔고 신용카드는 전분기 수준에서 큰 변화가 없을 것으로 조사됐다.

비은행금융기관의 신용위험지수는 저축은행 17, 상호금융 34, 생명보험회사 15, 신용카드회사 31 등으로 전 업권에서 높아질 것으로 예상됐다.