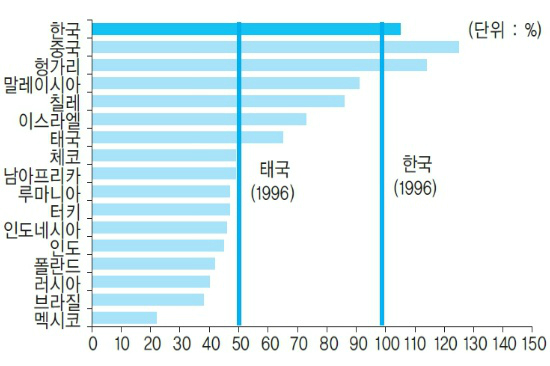

주요 신흥국의 GDP 대비 기업부채 비율(한국금융연구원 제공)

주요 신흥국의 GDP 대비 기업부채 비율(한국금융연구원 제공)

2008년 글로벌 금융위기 이후 중국과 인도, 브라질 등 신흥국 기업들의 부채가 빠르게 증가해 신흥국은 물론 세계 경제의 불안 요소가 되고 있다는 우려가 나왔다.

한국금융연구원 송민규 연구위원은 5일 '신흥국 기업부채 현황 및 시사점' 보고서에서 "신흥국 기업부채 문제가 미 연준의 금리 인상 시기를 기점으로 가시화할 가능성이 있다"고 경고했다.

특히 중국과 말레이시아, 태국 등 아시아지역 신흥국의 GDP(국내총생산) 대비 기업부채 비율이 1990년대 말 아시아 금융위기 수준까지 상승한 것으로 나타났다.

지난해 2분기 기준 중국의 GDP 대비 기업부채 비율은 아시아 금융위기 직전인 1996년의 한국 수준인 98%를 넘어 130%에 육박하고 있다.

또, GDP 대비 기업부채 비율이 90%를 돌파한 말레이시아와 70%에 다가서고 있는 태국 등도 이미 1996년 태국 수준(50%)을 넘어선 지 오래다.

송민규 연구위원은 "올해 하반기 미 연준이 금리를 인상하면 글로벌 금리 인상으로 파급돼 신흥국 기업의 부채상환 부담이 악화할 가능성이 존재한다"고 밝혔다.

기업부채 문제의 심각성은 우리나라도 예외가 아니다.

지난해 말 국내 기업의 GDP 대비 부채 비율은 105%로 2005년에 비해 30%포인트가량 크게 상승했다.

국내 기업의 GDP 대비 부채 비율은 1998년 외환위기 때 114%를 기록한 이후 2005년 76%까지 하락했다가 다시 크게 증가한 것이다.

게다가 자산 규모 하위 25%에 속하는 국내 기업의 이자보상비율 즉, 금융비용 대비 영업이익 비율은 42%로 아주 열악한 상황이다.

다수의 중소기업이 영업이익으로 이자비용조차 조달하지 못한다는 얘기다.

이 같은 상황에서 외국 투자자들이 우리나라를 신흥국으로 분류하면 신흥국 기업부채 문제가 경제 불안 요소로 작용할 때 우리나라에서도 자본유출 사태가 발생할 수 있다는 게 송민규 연구위원 지적이다.

송민규 연구위원은 따라서 "기업 재무구조 개선과 구조조정 및 외화 유동성 관리가 시급하며 중장기적으로는 신성장동력 발굴에 나서는 등 다방면의 대책이 필요하다"고 강조했다.

이와 관련해 금융위원회 임종룡 위원장은 최근 "심각한 기업부채가 우리 경제의 뇌관이 될 수 있다"며 "기업부채 동향 감시를 강화하겠다"고 밝혔다.