금융위원회. 연합뉴스

금융위원회. 연합뉴스

금융위원회는 올해 6월 말까지 순이익의 20% 이내로 배당할 것을 은행권에 권고했다. 코로나19 사태 장기화로 경제 불확실성이 커질 수 있어 금융지주회사와 은행이 예년보다 손실흡수 능력을 확충할 필요가 있다는 판단에서다.

28일 금융위원회에 따르면 전날 정례회의에서 '코로나19 대응을 위한 은행 및 은행지주 자본관리 권고안'을 의결했다. 권고안의 핵심은 은행권의 배당 성향(중간배당, 자사주 매입 포함)을 20% 이내로 한다는 것이다.

배당 성향은 배당금을 당기 순이익으로 나눈 것을 말한다. 배당 성향이 높다는 뜻은 기업이 벌어들인 소득에서 주주들에게 그만큼 많이 돌려줬다는 의미다. 지난해 주요 금융지주들의 배당 성향이 25~27%였던 것과 비교하면 올해는 한시적으로 5~7%포인트 이상 낮춰 배당하라는 것이 금융당국의 권고다.

금융위원회 제공

금융위원회 제공

금융당국은 지난해 말부터 은행권과 배당 축소 방안을 논의해왔다. 은행권의 실적이 나쁜 것은 아니지만 코로나19의 불확실성이 사라질 때까지 배당을 소극적으로 했으면 좋겠다는 게 금융당국의 바람이었다.

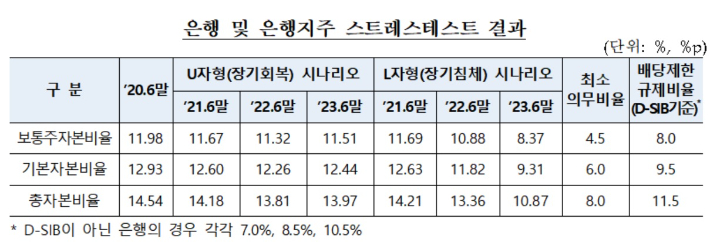

이 과정에서 1997년 외환위기(경제성장률 -5.1%)보다 더 큰 강도의 위기 상황을 가정해 시나리오별 충격을 견딜 수 있는지를 평가하는 스트레스 테스트(재무 건전성 평가)도 했다. 신한·KB·하나·우리·NH·BNK·DGB·JB 등 8개 금융지주사와 SC·씨티·산업·기업·수출입·수협 등 6개 은행이 대상이었다.

평가 결과 U자형(장기 회복)과 L자형(장기 침체) 시나리오에서 모든 은행의 자본비율은 최소 의무 비율(보통주 자본비율 4.5%·기본자본비율 6%·총자본비율 8%)을 웃도는 것으로 나타났다. 반면 배당 제한 규제 비율의 경우 L자형 시나리오에서 상당수 은행이 기준에 못 미치는 것으로 나타났다.

금융위 관계자는 "코로나19가 장기화할 경우 일부 은행의 자본 여력은 충분하지 않을 수 있어 당분간 보수적인 자본관리가 필요하다"고 말했다. 금융위는 다만 L자형 시나리오에서 배당 제한 규제 비율을 웃도는 지주사나 은행의 경우 자율적으로 배당하되 코로나19가 경제에 미치는 영향 등을 고려해 신중하게 결정할 것을 권고하기로 했다.

이같은 권고 적용 기간은 올해 6월말까지다. 금융위 관계자는 "권고 종료 이후에는 자본적정성을 유지하는 범위 내에서 종전대로 자율적으로 배당이 가능하다"고 설명했다.