금융감독원. 연합뉴스

금융감독원. 연합뉴스올해 들어 금리 상승 영향이 본격화되면서 높아진 금융비용 부담으로 부실 징후 기업이 크게 늘어난 것으로 나타났다.

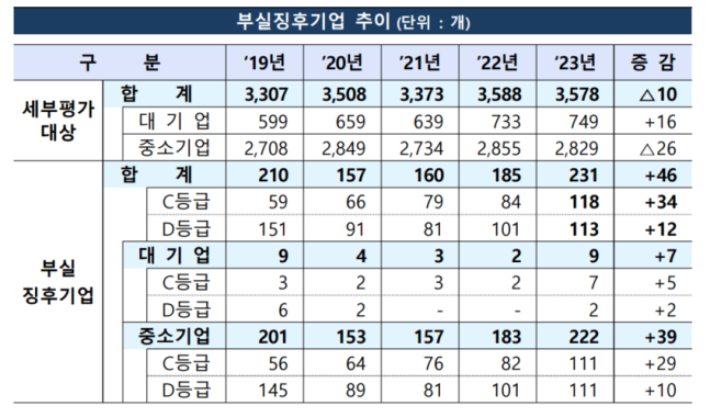

금융감독원은 채권은행이 올해 정기 신용위험평가를 실시한 결과, 231개사를 부실징후기업(C·D등급)으로 선정했다고 18일 밝혔다. 전년 대비 46개사가 늘어난 규모다.

부실징후기업 중 C등급(경영 정상화 가능성 높음)은 전년보다 34개사 증가한 118개사, D등급(경영 정상화 가능성 작음)은 12개사 늘어난 118개사로 집계됐다.

규모별로는 대기업(금융권 신용공여 500억원 이상)이 9개사, 중소기업(금융권 신용공여 500억원 미만)이 222개사로 전년 대비 각각 7개사, 39개사 증가했다.

업종별로는 부동산 경기 침체의 직격탄을 맞은 부동산업(22개)에 속한 기업이 가장 많았다. 도매·상품중개(19개), 기계·장비, 고무·플라스틱, 금속가공업(각 18개) 등이 그 뒤를 이었다.

부실징후기업 수는 코로나 기간 유동성 지원 조치 등으로 감소하다가 지난해부터 증가 추세로 전환했다.

금융감독원 제공

금융감독원 제공금감원 관계자는 "작년에 이어 대내외 경기 부진 및 원가 상승 등으로 기업 수익성 악화가 지속되고, 올해 들어 금리 상승 영향이 본격화되면서 높아진 금융 비용 부담으로 연체 발생 기업이 증가했다"고 말했다.

부실징후기업에 대한 금융권 신용공여 규모는 2조7천억원 수준으로 국내은행 건전성에 미치는 영향은 크지 않은 것으로 추정된다고 금감원은 설명했다.

부실징후기업 선정에 따른 은행권 충당금 추가 적립 추정액은 약 3500억원이며, 이에 따른 국제결제은행(BIS) 비율 변화폭(0.02%포인트 하락)도 크지 않다는 게 금감원 판단이다.

금감원은 부실징후기업에 대한 신속한 워크아웃 및 부실 정리를 유도할 방침이다.

금감원 관계자는 "자구 계획 전제 아래 경영정상화 가능성이 높은 기업에 대해서는 워크아웃을 유도해 채권단 중심의 경영정상화를 지원하는 한편, 정상화 가능성이 낮은 기업은 법적 구조조정 등을 통해 부실을 신속히 정리함으로써 시장 불확실성 해소하겠다"고 밝혔다.

금감원은 영업력은 있으나 금융 비용 상승으로 일시적 유동성 어려움을 겪는 기업에 대해서는 신속금융지원이나 프리워크아웃 등을 통해 위기 극복을 지원할 방침이다.